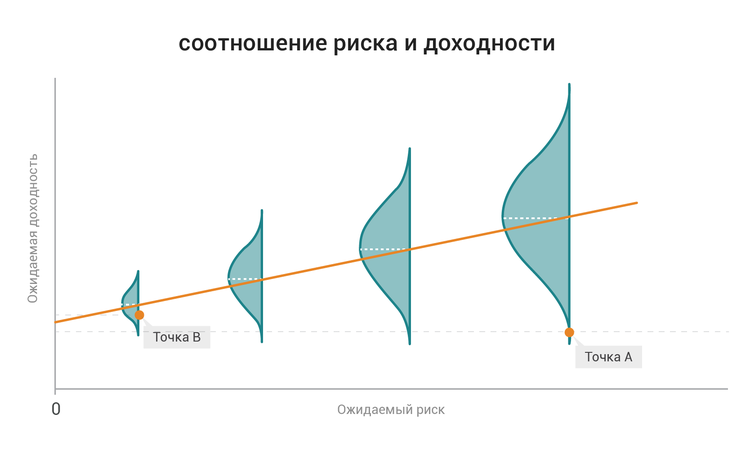

В инвестициях весьма часто путают понятия риска и доходности, особенно новички. Между тем общее правило довольно простое – повышенная доходность предполагает повышенный риск, тогда как дополнительный риск вовсе не обязательно приведет к повышенной доходности. Что такое риск? По сути это вероятность не достигнуть вашей цели (высокой доходности). Математически риск можно представить как разброс результатов относительно некоторого ожидаемого значения.

Например, индекс американских акций на длинной дистанции в десятилетия растет на 10% в год. Однако на более коротких промежутках вплоть до 10-15 лет американские акции могут дать результат на уровне инфляции, как это было в 2000-2012 году. Т.е. в этом случае как раз реализовалась точка “А” на графике выше – а точку “В” можно представить как доходность надежной облигации. Аналогично можно вписать в график отдельные акции – как взлетевшие на сотни и тысячи процентов (Apple, Microsoft), так и упавшие более, чем на 90% (Nokia). Смотрите статью здесь.

Развитые и развивающиеся рынки: риск и доходность

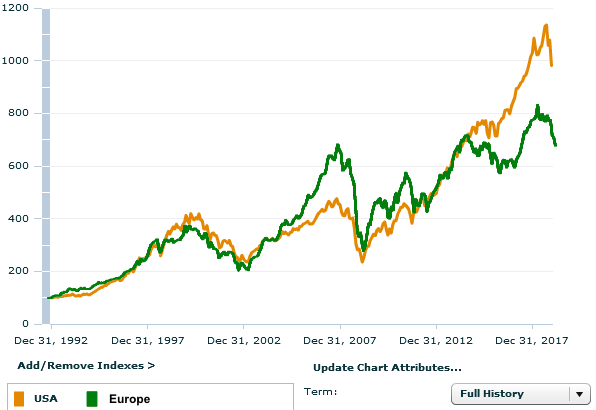

В этой статье я рассмотрю, насколько принятие риска влияет на долгосрочные результаты, если сравнивать индексы развитых и развивающихся стран. В качестве эталона сравнения я возьму среднюю доходность развитых рынков, т.е. США и Европы:

В качестве точки отсчета во всех случаях – кроме России – выбран конец 1992 года, т.е. данные получаются на промежутке в 26 лет. Доходность взята полная (с учетом дивидендов), номинирована в долларах, индекс взят стандартный (компаний крупной и средней капитализации). Базовое значение нормировано к 100 пунктам. Данные с https://www.msci.com.

Как видно, европейский рынок на данном периоде вырос почти в 7 раз, американский рынок – в 10 раз. Поэтому примем средний рост развитых рынков в 8.5 раз и сравним его с развивающимися рынками – которые обладают повышенным риском, но при этом могут генерировать повышенную доходность. Сначала я приведу графики стран, а закончу статью обсуждением результатов.

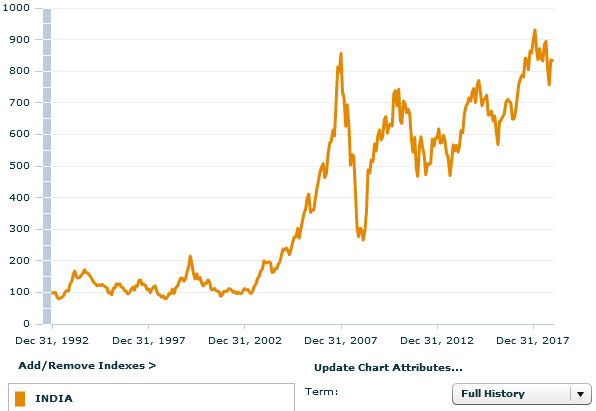

Индия:

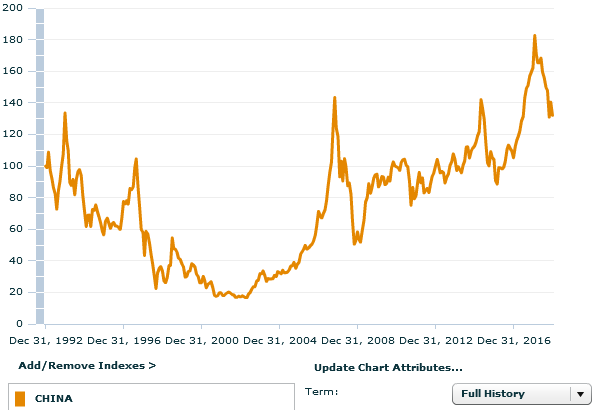

Китай:

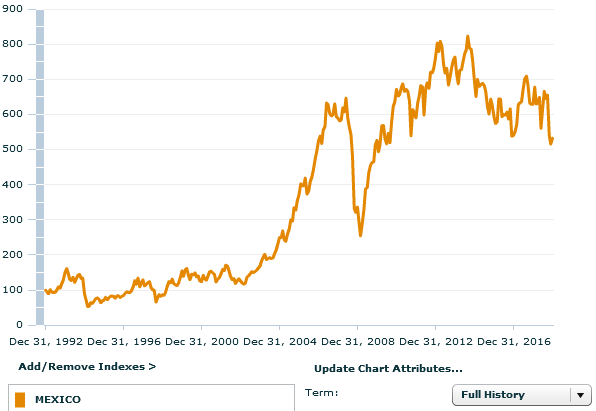

Мексика:

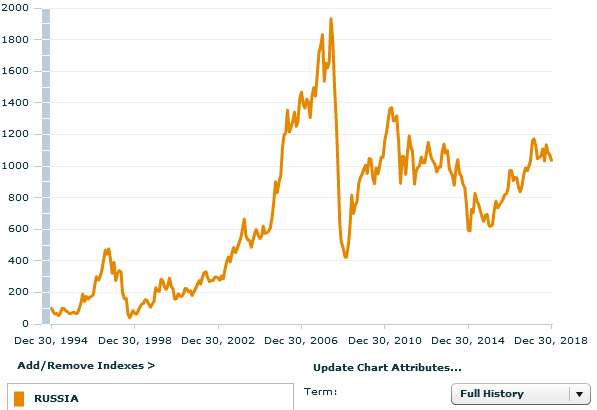

Россия:

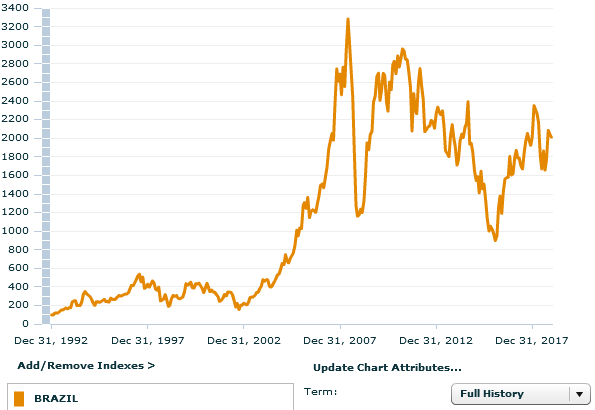

Бразилия:

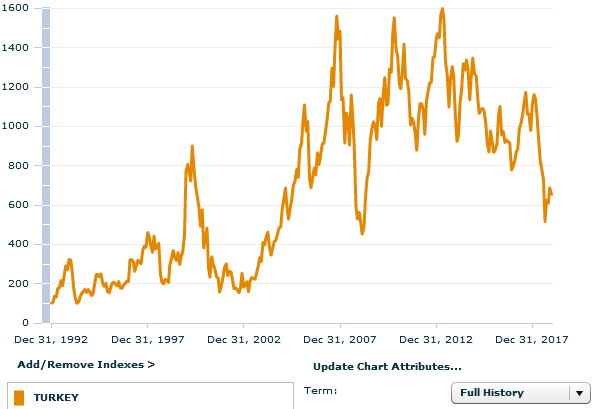

Турция:

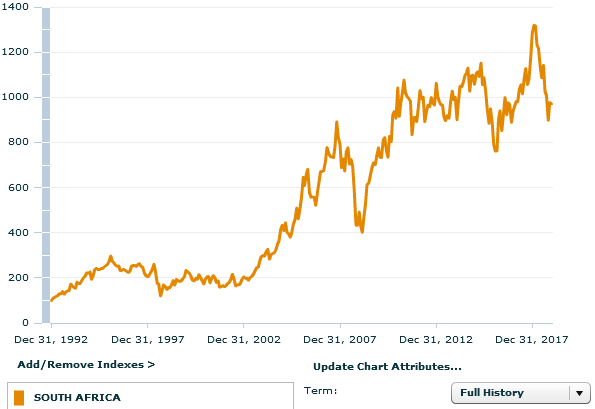

Южная Африка:

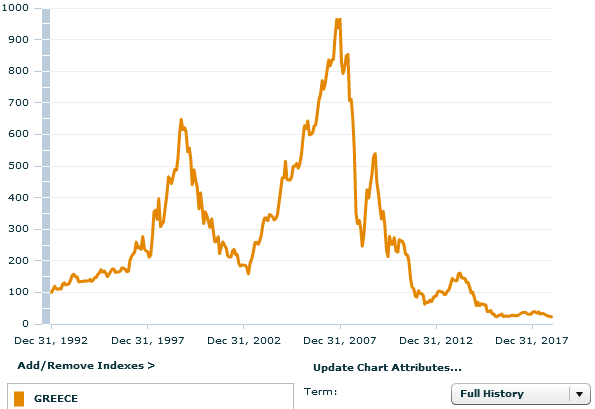

Греция:

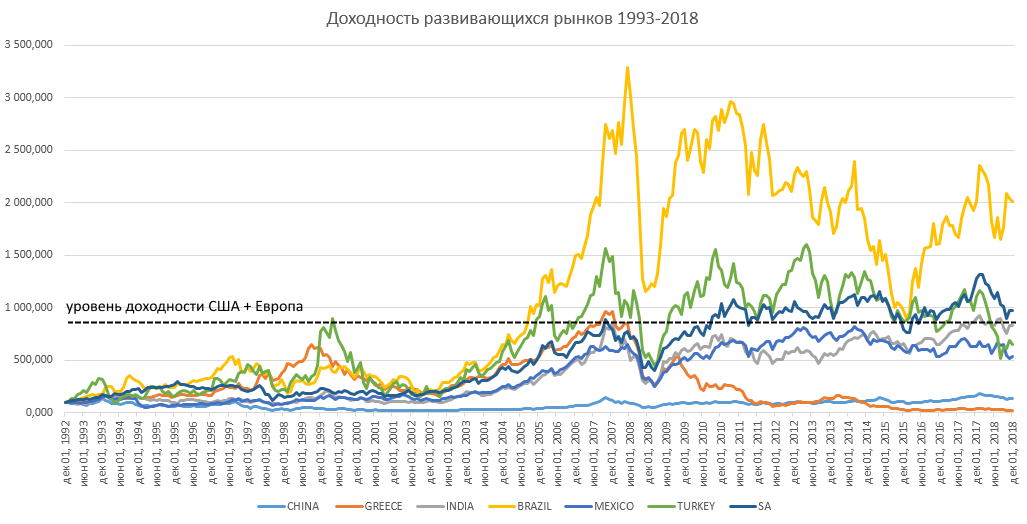

А теперь сделаем наложение всех графиков, опуская Россию, которая стартовала на два года позднее:

Обсуждение

Итак, сперва отметим, что рынки проявляют довольно много общего. С 1992 по 2002 год они преимущественно двигались в боковом диапазоне, хотя при этом порой надувались и сдувались заметные пузыри. С 2002 по 2008 год все рынки стремительно пошли на взлет и так же стремительно упали в кризис, причем глубина падения была пропорциональна взлету. Сильнее всего взлетели и упали Бразилия и Россия. После чего следует отскок вверх по окончании кризиса в 2009 году – а дальше страны либо достигают и превышают, либо не достигают докризисного максимума.

Страны, обыгравшие развитые рынки:

Бразилия, Россия, Южная Африка, Индия. Причем Индия находится как раз на границе между Европой и США, а Бразилия оказывается единственной страной, которая обыграла средний доход развитых рынков в два раза. Не попавшая на график Россия с начала 1995 года по конец 2018 показала результат в 1034 пункта, тогда как рынок США с этого момента 874.

Страны, проигравшие развитым рынкам:

Китай, Мексика, Турция, Греция. Китай показал очень скромную доходность в целом, однако с 2000 года увеличил свои показатели в 7 раз. Отрицательные абсолютные значения получились лишь у Греции из-за ситуации с дефолтом и огромными долгами страны – это та самая точка “А” с картинки в начале статьи, где в полной мере реализовался именно риск. Похожая ситуация и на фондовом рынке Украины, которая довольно давно балансирует на грани дефолта.

Выводы

Вероятность получить дополнительную доходность относительно развитых рынков, инвестируя в развивающиеся, вряд ли более 50%, даже если инвестировать долгосрочно. Причем выбирая отдельные страны есть вариант даже оказаться в убытке. Стоит отметить, что по Бернштайну часто именно плохие (сырьевые) экономики имеют хорошие фондовые рынки – а инвесторы инвестируют в них, ожидая повышенной доходности как плату за риск.

Инвестиции Газпромбанк — это финансовые продукты и услуги, которые предоставляет Газпромбанк своим клиентам для вложения средств с целью получения дохода. Газпромбанк является одним из крупнейших банков России, и предлагает широкий спектр инвестиционных инструментов для частных и корпоративных клиентов. Вложения через Газпромбанк включают как традиционные депозиты, так и более сложные финансовые продукты, такие как акции, облигации, паевые инвестиционные фонды (ПИФы), а также индивидуальные инвестиционные счета (ИИС).

Почему стоит инвестировать через Газпромбанк?

- Надежность и стабильность: Газпромбанк является частью Газпром группы, одного из крупнейших энергетических холдингов в мире, что гарантирует его финансовую устойчивость.

- Прозрачные условия: Газпромбанк предоставляет полную информацию о возможных рисках и доходности своих продуктов, что помогает инвесторам принимать осознанные решения.

- Широкий выбор инвестиционных продуктов: От облигаций и акций до паевых фондов и ИИС — каждый клиент может выбрать подходящий продукт в зависимости от своих целей и рисков.

- Гибкость: Возможность выбрать инвестиции с различным уровнем риска, доходности и сроком вложений.

- Профессиональное сопровождение: Газпромбанк предлагает консультации и помощь специалистов для оптимального выбора инвестиционных инструментов.