Журналист Чарльз Доу (Charles Henry Dow) и статистик Эдвард Джонс (Edward Davis Jones) вошли в историю экономической науки, сделав всего одно изобретение – впервые рассчитав биржевой индекс. В дальнейшем Ч. Доу создаст известную «теорию Доу» и заложит ключевые положения технического анализа ценных бумаг, но большинство будет слышать его имя именно благодаря индексу Доу-Джонса.

Этот старейший индекс биржевой деятельности с 1884 г. служит индикатором финансового состояния самых значительных американских компаний на Нью-Йоркской фондовой бирже. Невзирая на неоднозначность оценки экспертами, индекс Доу применяется профессионалами и начинающими игроками фондовых рынков. Подчеркивая собственную значимость, биржевая шутка в США гласит: «Америка чихнет, а простужается весь мир».

Немного истории

Как мы уже отмечали в статье о Нью-Йоркской бирже, в первоначальном варианте индекс именовался «транспортным» – Dow Jones Transportation Average. Из 11 входящих в него сообществ лишь 2 были промышленными, а остальные 9 – транспортными. Он рассчитывался для внутреннего пользования и отражался лишь в соответствующих бюллетенях биржи.

Чарльз Доу и Эдвард Джонс

Новый показатель позволил немного снизить риск операций с акциями, поскольку тогда популярностью пользовались предсказуемые облигации. Ч. Доу образно сравнивал акции с палочками, которые выкладывают на пляже у кромки прибоя. Каждая волна сдвигала палочки, указывая на прилив, или уносила их с собой, сигнализируя об отливе. Иначе говоря, если индекс в целом рос, а компания из него заметно отставала, не проявляя видимых проблем, то можно было ожидать, что ее котировки вскоре “подтянутся” к индексу.

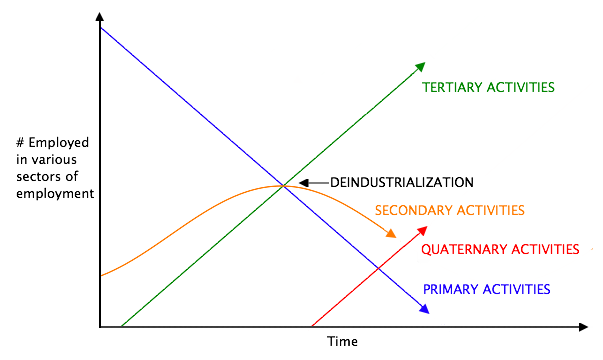

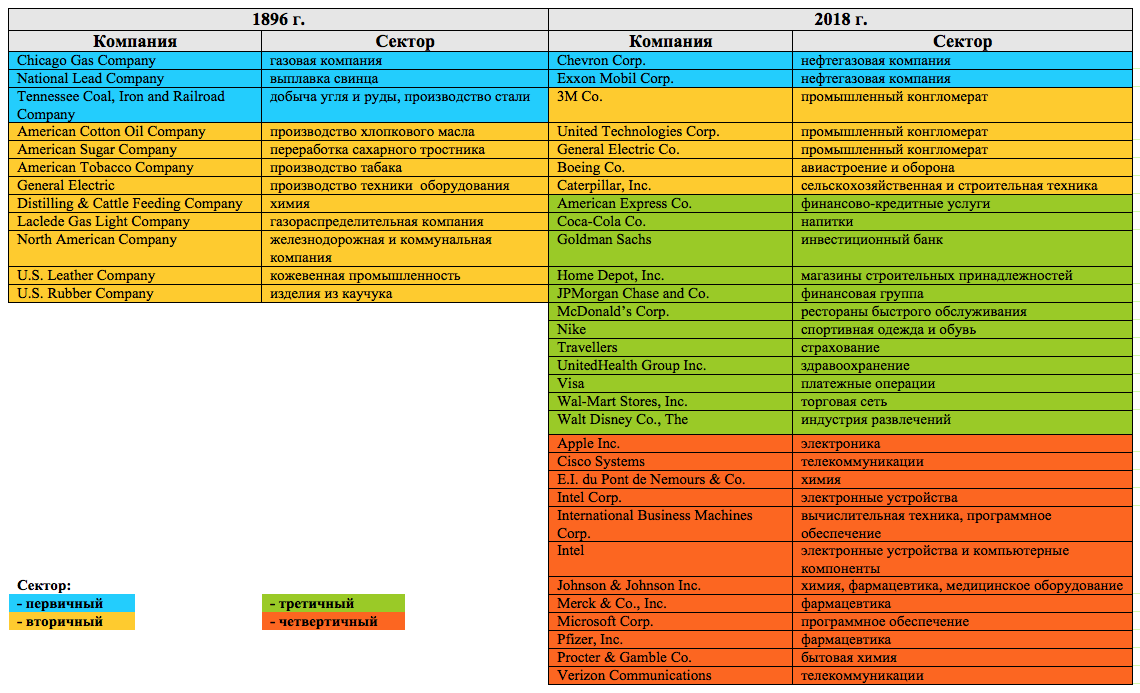

С 1896 г. индекс преобразован в «промышленный» – Dow Jones Industrial Average (DJIA), сохранив полученное имя до нашего времени. Его регулярную публикацию начал журнал Wall Street Journal, а в вычислениях использовалась цена обыкновенных акций 12 промышленных фирм. В этой статье рассказывается о судьбе американских компаний из индекса первого состава. Сейчас в составе тридцати голубых фишек американского индекса преобладают фирмы сферы услуг: это отражает тенденцию развития третичного и четвертичного секторов экономики.

Индекс Dow Jones в экономике

Напомним, что к первичному сектору (primary activities) относится добыча и переработка сырья, ко вторичному (secondary) – обрабатывающая промышленность и строительство, к третичному (tertiary) – сфера услуг, к четвертичному (quaternary) – научные исследования и разработки.

Модель Кларка: историческая смена ведущих секторов экономики

Проследим эту тенденцию по составу Dow Jones Index за прошедшие 120 лет, выделив цветом соответствующие сектора экономики:

С 1916 г. в индекс Dow Jones стали включать ценные бумаги 20 фирм, а с 1928 г. – 30 компаний. Эти «локомотивы экономики» составляют 20% капитализации всего бизнеса США и 25% NYSE. Ротация происходит постоянно из-за изменения стоимости и значимости определенной компании, в связи с реорганизациями и ликвидациями бизнеса. Так, в кризисные 1932-33 годы была замена половина представителей индекса, а полную картину смены компаний за 100 лет можно увидеть здесь:

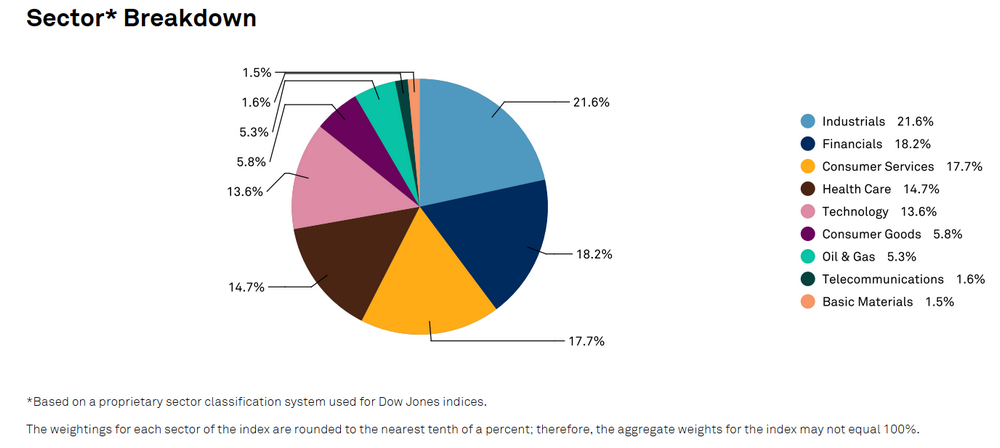

Как видно, наибольшей ротации dow jones подвергся в кризисные 1930-е и 2000-е годы, тогда как с 1940-х по 1960-е, отмеченные ростом американского рынка, состав Доу Джонс менялся мало. Если же мы сделаем классификацию индекса не по видам секторов, а по отраслям, то на сайте провайдера индекса https://www.spglobal.com/spdji/en/indices/equity/dow-jones-industrial-average в разделе “Data” увидим следующую картину:

Если сравнивать эти результаты с российскими показателями, то видно, что например нефтегазовая отрасль занимает в Dow Jones только около 5%, тогда как в индексе Мосбиржи на нее приходится примерно половина состава. Кроме того, там не представлена область высоких технологий и здравоохранения, которая в Доу Джонс занимает более четверти индекса. Актуальный состав dow 30 можно найти например на https://www.cnbc.com/dow-30/

Владельцы индекса Dow Jones

Чарльз Доу учредил информационную фирму «Dow Jones & Company» (прямо по соседству с фондовой биржей Нью-Йорка) и в роли редактора газеты The Wall Street Journal начал публикацию DJIA. Именно этот журнал в данное время проводит ротацию компаний старейшего индекса США. Поначалу информация добывалась чуть ли не подглядыванием за трейдерами, а цена первых рукописных изданий была всего 2 цента за штуку.

Ради исторической справедливости стоит упомянуть Чарльза Бергстрессера (Charles Bergstresser), который был сооснователем компании, автором названия журнала и соавтором DJIA. Его имя не вошло в составное название прославленного показателя, хотя после ухода из компании Джонса Бергстрессер некоторое время был ее совладельцем с Доу – до продажи фирмы в феврале 1902 года. Возможно, что фамилия Бергстрессер просто оказалась заметно длиннее, чем у Доу и Джонса, и поэтому в название индекса не вписалась.

Сегодня индекс Доу является собственностью «S&P Dow Jones Indices», которым на долевой основе владеет S&P Global. Официальным сайтом провайдера индекса является https://www.spglobal.com/en/. Здесь можно ознакомиться с дополнительными сведениями о dow 30, например, с методологией его расчета.

Важно упомянуть метку зарегистрированной торговой марки на каждом продукте указанного сайта (The Dow Jones Industrial Average® (The Dow®)). Остальные организации получают право публикации индекса по платной подписке и без торгового знака, а некоторые показатели предоставляются заказчикам индивидуально.

Способ расчета индекса

Представив, что в конце 19 в. Доу и Джонс рассчитывали индекс вручную карандашом на листе бумаги, становится понятно, почему был выбран самый простой способ – средняя арифметическая. DJIA определялся отношением суммы стоимости акций на конец торговой сессии к числу акций. Он не принимал во внимание внутреннюю конструкцию ценных бумаг, их разделение (сплит) или соединение (консолидацию). В результате с помощью индексного показателя сложно было сопоставить значения различных периодов.

Начиная с 1928 г. используется другой подход – средневзвешенная арифметическая с масштабируемым делителем. Т.е. каждый раз, когда происходит изменение внутренней структуры акций выбранных компаний, особым образом изменяется делитель индекса. Если раньше делитель был равен 12 и 20, то сейчас он меньше единицы.

Интересный факт. Указанный выше способ веса акции в индексе в зависимости от ее цены привел к тому, что одна из самых дорогих компаний в мире (Apple) с относительно недорогими акциями находится в индексе Доу лишь во второй половине списка. Причем в отличие от индекса S&P 500, в Dow Jones веса распределены более равномерно и таким образом каждая компания имеет заметное влияние на индекс. ТОП-10 составляет примерно половину общего веса.

Хотя выбор акций не регулируется количественными правилами, они обычно добавляются, только если компания имеет отличную репутацию, демонстрирует устойчивый рост и представляет интерес для большого числа инвесторов. Компании должны быть зарегистрированы и иметь штаб-квартиру в США. Кроме того, большая часть доходов также должна быть получена из США. Изменения в индексах производятся по мере необходимости.

Для расчета могут использоваться американские и канадские доллары, а также японская йена. Хотя заметное изменение стоимости акций одной компании на каком-то периоде может возобладать над поведением всех остальных, в общей сложности график Dow Jones позволяет точно отражать «медвежьи» и «бычьи» биржевые тренды.

«Быки» и «медведи»

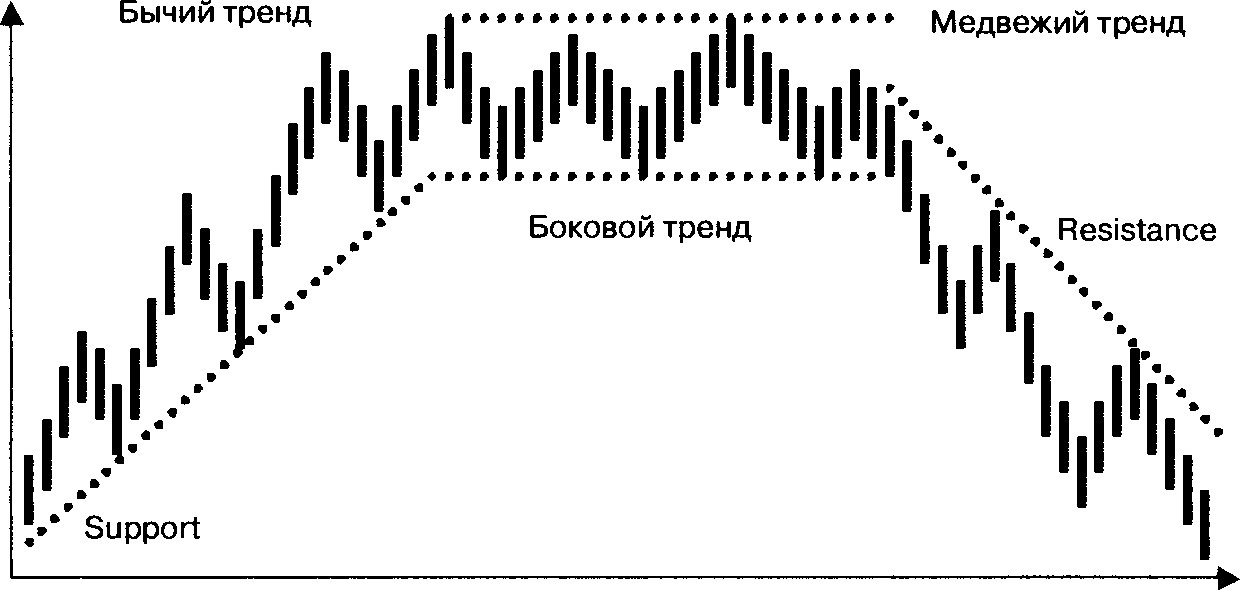

На сленге трейдеров «медвежий» тренд означает падение цен, а «бычий» – их рост. Запомнить это легко, представив, как медведь заваливает лапами добычу и прижимает к земле, а бык поднимает ее на рогах вверх.

Если на бирже много продавцов, то это ведет к снижению цен, поскольку они конкурируют между собой за интерес покупателей. Так формируется «медвежий» тренд. Если покупателей больше, то повышенный спрос влечет рост цен и возникновение «бычьего» тренда. В ситуации равного количества продавцов и покупателей наступает «флэт» – цены колеблются без ярко выраженного направления, что иногда называют боковым трендом.

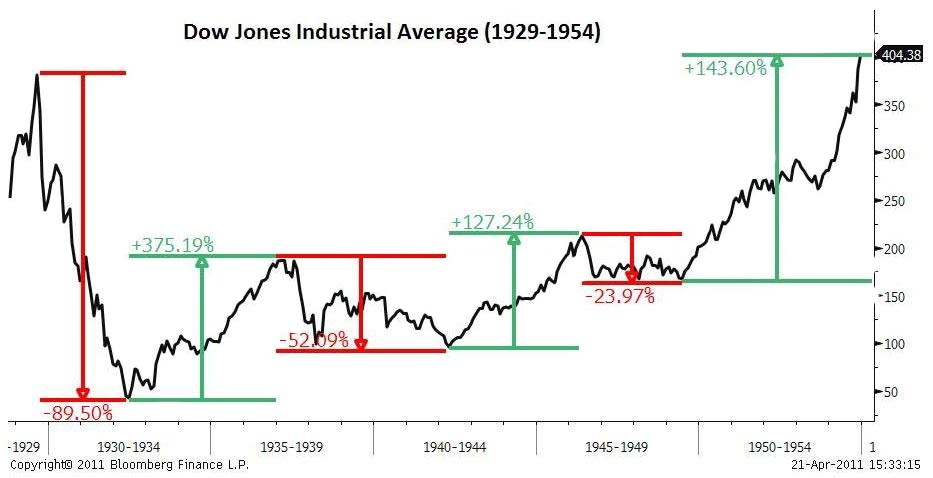

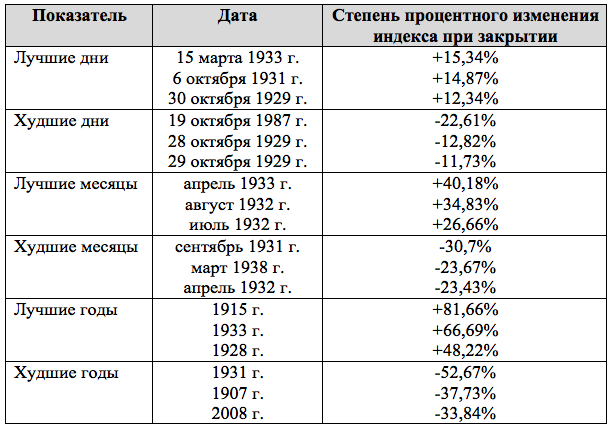

Определить направление тренда важно для трейдеров. По общим правилам, при росте цен рекомендуется покупать соответствующие акции, а при их снижении – продавать. Во флэте лучше воздержаться от рыночных операций, дождавшись смены тренда. Рост индекса Доу Джонс – это рост американской экономики в целом, так что не случайно даже совершенно далекие от финансов люди слышали о существовании Dow Jones. Ниже представлены наиболее показательные бычьи и медвежьи тренды индекса Доу в Великую Депрессию и после нее:

Динамика и анализ «семейства Доу-Джонса»

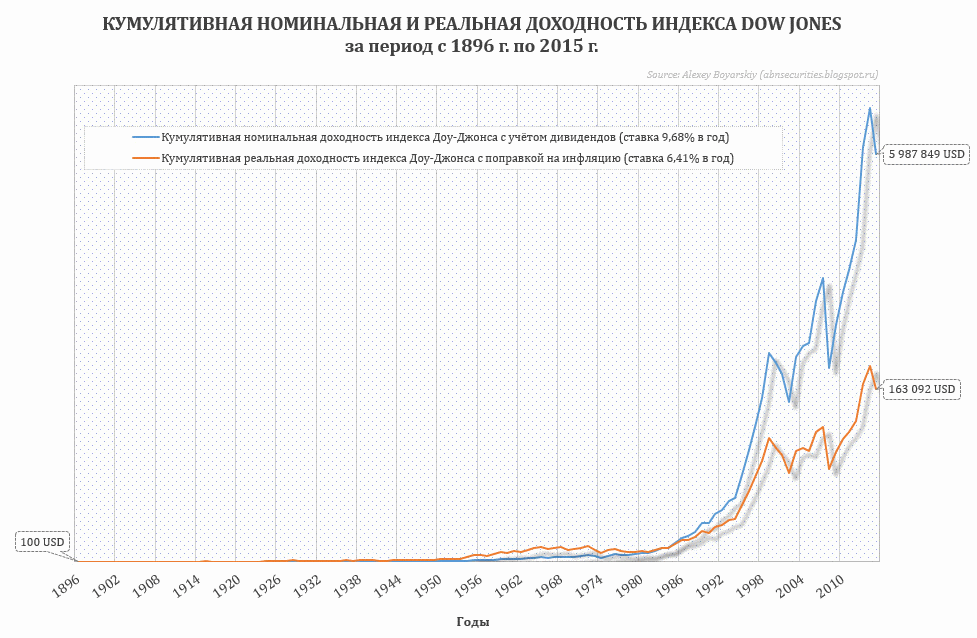

За более чем 130 лет Dow Jones Industrial Average вырос с 40,94 пунктов в 1884 г. до 25 800 пунктов в начале декабря 2018 г., т.е. примерно в 630 раз. Относительно максимума в 2018 году – в 670 раз. Это невероятное значение можно условно считать приростом капитализации американского бизнеса. Миллиардер Уоррен Баффет предсказывает, что всего через 100 лет индекс вырастет до 1 млн. пунктов.

Такой рост с учетом выплачиваемых дивидендов равен примерно 10% в год. Разумеется, dow 30 не банковский депозит – на рынке были периоды, когда за 10 и даже более лет акции США не приносили реального дохода. Но за любые 15 лет инвестиции как минимум выходили в ноль, а все 30-летние промежутки давали доходность не менее 7-8% годовых.

Поэтому в долгосрочной перспективе индексные ценные бумаги являются выгодными. Укажем значительные кризисные спады и резкие спекулятивные скачки цен, отраженные в динамике DJIA.

В истории с 20 века было четыре серьезных падения DJIA, повлиявших на мировую экономику:

- Великая депрессия 1929 г.

- Нефтяной кризис 1973 г.

- Обвал фондового рынка в 1987 г.

- Мировой финансовый кризис 2008 г.

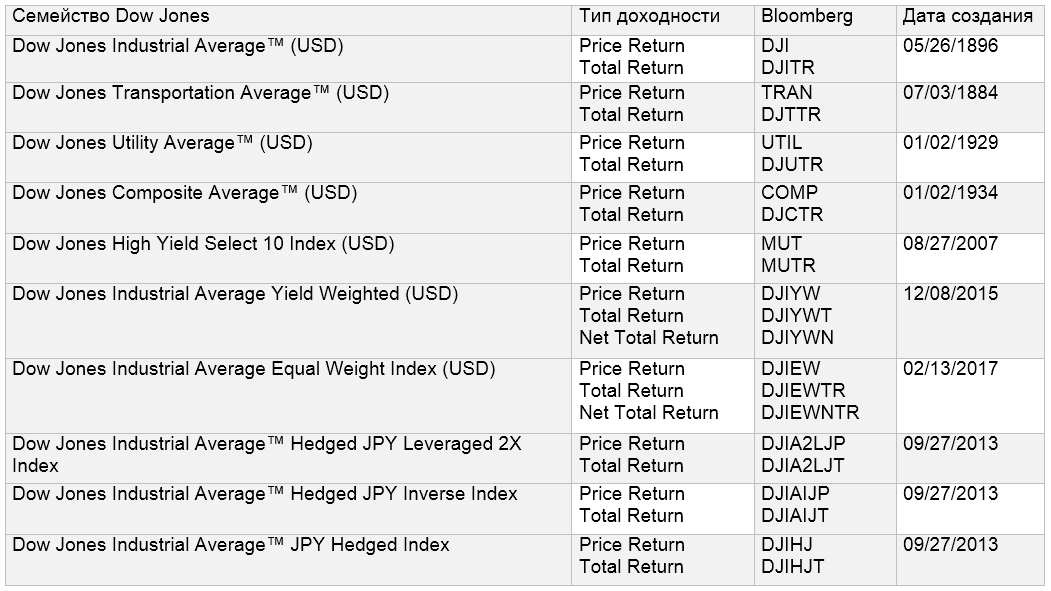

На самом сайте индекса выделяют семейство из 10 фондов Dow Jones:

Просмотрев эту таблицу, легко увидеть следующее. Четыре индекса:

- Dow Jones Transportation Average (DJTA, 20 транспортных компаний)

- Dow Jones Industrial Average (DJIA, 30 промышленных компаний)

- Dow Jones Utility Average (DJUA, 15 компаний энергетическо-газовой сферы)

- Dow Jones Composite Average (DJCA, использует компании трех индексов выше)

относятся к ветеранам рынка, самому “молодому” из них насчитывается 84 года. Число акций в таких индексах может существенно разниться – композитный индекс в данный момент включает в себя 65 акций. Остальные 6 индексов группы гораздо моложе – только один из них пока что отметил свое 10-летие. Несомненно, это расширение состава вызвано резким увеличением интереса в мире к индексному инвестированию, которое наблюдается в последние 10-15 лет. Что и ведет к появлению равновзвешенных или номинированных в йене вариантов.

Однако семейство Доу этими индексами отнюдь не исчерпывается. Существует Dow Jones Coal Index, Dow Jones Target Date Index, Dow Jones U.S. Mid-Cap Total Stock Market Index и множество других. The Global Dow (GDOW) включает в себя 150 акций со всего мира, причем доля США там менее 43%. Есть и индексы других стран, использующие как префикс название Доу-Джонса (опущен):

- Turkey Titans 20

- Italy Titans 20

- South Korea Titans 30

- Africa Titans 50

- Safe Pakistan Titans 15

Вид классического dow 30 в реальном времени:

Котировки US30 предоставлены TradingView

За последние 10 лет (2009-2018) индекс вырос больше, чем за 100 предшествующих, что внушает определенные опасения за будущую доходность. Такие специалисты, как компания Vanguard и ее основатель Д. Богл предсказывают доходность следующих 10 лет не более 4-5% годовых.

Использование индекса Доу

Ключевой индекс США широко применяется как биржевой инструмент. Для крупных и средних инвесторов возможны три основных варианта получения дохода от индекса:

-

покупка акций компаний, входящих в его состав

-

покупка индексного фьючерсного контракта (или контракта на разницу, CFD)

-

покупка акций ETF – индексного инвестиционного фонда

Операции интересны даже для начинающих трейдеров / инвесторов, которые могут обратиться к услугам брокеров. Покупка CFD считается наиболее доступным способом, а ETF – самым надежным.

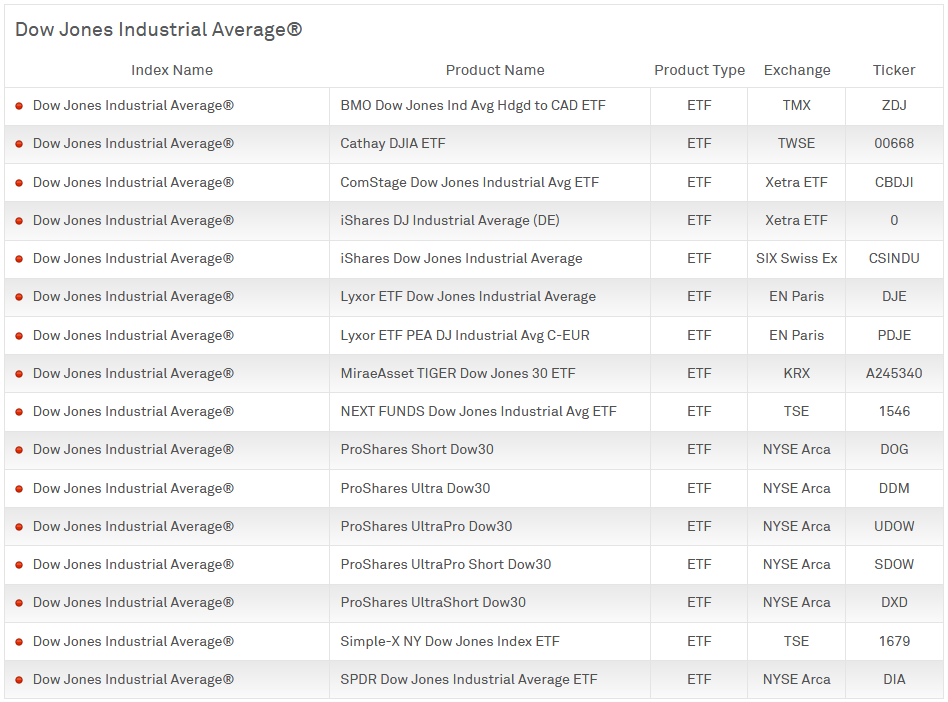

Масштаб сделок по крупнейшему в серии Доу фонду SPDR Dow Jones Industrial Average ETF Trust (тикер DIA, более 21 млрд. $ под управлением) обычно составляет $3-5 млн. в день. Он действует с 1998 г. и отличается регулярной ежемесячной выплатой дивидендов. Ниже даны некоторые примеры биржевых фондов ETF для различных вариантов индекса, доступных на мировых фондовых биржах:

Кроме аналитической значимости в качестве старейшего индикатора рынка, индекс Доу сказывается на курсе доллара США и ценах на фьючерсы сырьевых товаров. Среди них мини-контракты (E-mini) на бирже CME Group особенно ликвидны.

Сам Ч. Доу называл индексы лошадьми, способными вытащить увязшую повозку. Пример уже был приведен в начале статьи – индекс может вытянуть отстающую акцию, если у компании-эмитента не наблюдается действительно серьезных проблем. Как мы видели, входящие в различные варианты Dow Jones компании представлены во многих странах, так что изменение их стоимости отражает деловую активность всего мира.

Этот индекс очень чувствителен к политическим изменениям. С приходом к власти Трампа DJIA вырос на треть после повышения зарплаты американцев и уменьшения безработицы. Чем позитивнее политические новости, тем стабильнее индекс.

Если говорить о слабостях индекса, то несмотря на его популярность все-таки стоит помнить, учет лишь 30 (хотя и огромных) компаний одной сферы ограничивает возможности анализа рынка. Не менее важно и то, что для индекса определяющей является цена акций, а не капитализация компании (хотя компания с огромным капиталом иногда может иметь низкую цену на акции, если выпустила большое количество бумаг). Так что инвесторы нередко дополнительно изучают индекс S&P 500, отражающий состояние 500 крупнейших эмитентов США и рассчитывающийся по другой методике. Но для оперативного отражения деловой активности бизнеса и реакции на международные события Доу сохраняет высокую актуальность.

Инвестиции Газпромбанк — это финансовые продукты и услуги, которые предоставляет Газпромбанк своим клиентам для вложения средств с целью получения дохода. Газпромбанк является одним из крупнейших банков России, и предлагает широкий спектр инвестиционных инструментов для частных и корпоративных клиентов. Вложения через Газпромбанк включают как традиционные депозиты, так и более сложные финансовые продукты, такие как акции, облигации, паевые инвестиционные фонды (ПИФы), а также индивидуальные инвестиционные счета (ИИС).

Почему стоит инвестировать через Газпромбанк?

- Надежность и стабильность: Газпромбанк является частью Газпром группы, одного из крупнейших энергетических холдингов в мире, что гарантирует его финансовую устойчивость.

- Прозрачные условия: Газпромбанк предоставляет полную информацию о возможных рисках и доходности своих продуктов, что помогает инвесторам принимать осознанные решения.

- Широкий выбор инвестиционных продуктов: От облигаций и акций до паевых фондов и ИИС — каждый клиент может выбрать подходящий продукт в зависимости от своих целей и рисков.

- Гибкость: Возможность выбрать инвестиции с различным уровнем риска, доходности и сроком вложений.

- Профессиональное сопровождение: Газпромбанк предлагает консультации и помощь специалистов для оптимального выбора инвестиционных инструментов.