Формула P/B

Мультипликатор или коэффициент Р/В (Price to Book Ratio) показывает соотношение рыночной и балансовой (взятой из отчетности) стоимости компании. Рыночная стоимость это не что иное, как текущая цена акции, умноженная на их количество. Если у компании есть и обыкновенные, и привилегированные акции, то учитывается их совокупная стоимость. Отчетность публикуется обычно раз в квартал, цена акции меняется каждый день.

Балансовая стоимость (Book Value) бизнеса равна активам компании минус ее обязательства. Другое название этой разницы: чистые (собственные) активы.

________________________________________________________________________________________

P/B = Рыночная капитализация компании / (Все активы – все задолженности)

________________________________________________________________________________________

И уже здесь возникает один нюанс. Описанное соотношение, также известное как цена/балансовая стоимость, появилось давно и в первую очередь предназначалось для промышленных предприятий, владеющих заводами и сырьем. Кроме того, оно неплохо подошло и банкам с финансовыми активами.

Но сегодня очень распространено понятие “бренд”, который в финансовом выражении можно определить как весомую надбавку за качество товара, гарантируемого фирмой. Есть технологические бренды (Intel, Apple), есть и в традиционных отраслях (Lacoste, Dolce Gabbana). Так что в первую очередь в IT-секторе балансовая стоимость компаний часто оказывается относительно низкой, а соотношение Price/Book соответственно высоким.

Другой нюанс в стоимости активов, указываемой в отчетности. Хотя в нее обычно закладывается амортизация, последняя часто выбирается достаточно произвольно и касается только материальных активов.

А следовательно, указанная цена скорее всего отличается от реальной текущей стоимости. Обратив внимание и на то, что рыночная цена компании берется текущая, а стоимость чистых активов – из последней отчетности, мы получаем почти неустранимые погрешности при расчете коэффициента.

Расчет коэффициента P/B

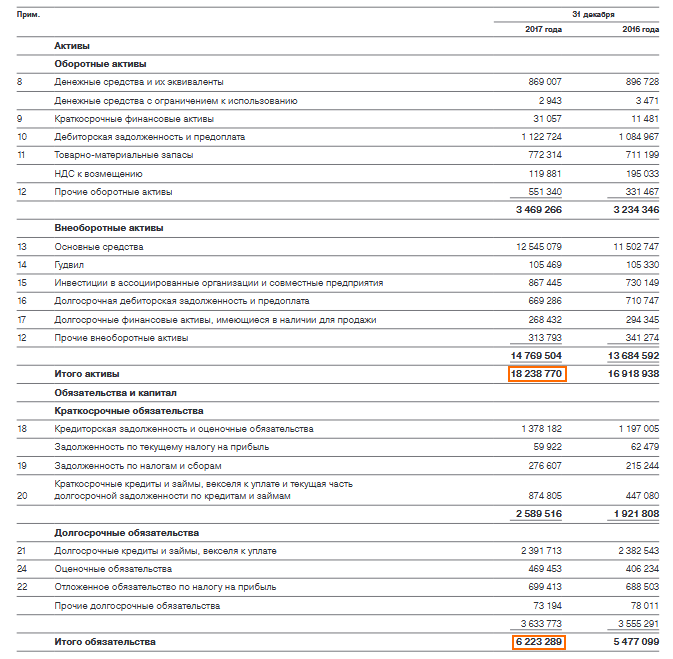

Логика подсказывает следующее: рыночная капитализация предприятия не должна быть меньше стоимости его чистых активов. Так что стратегия инвестирования в компании с P/B < 1 является весьма популярной из-за своей простоты. Для примера рассмотрим отчетность компании Газпром:

Консолидированная отчетность компании Газпром (в миллионах российских рублей)

По разнице активов и обязательств определяем чистые активы Газпрома:

ЧА = 18 238 770 – 6 223 289 = 12 015 481 млн. рублей

Зайдя на сайт Московской биржи в раздел “Листинг – Количественные показатели” можно найти данные по количеству акций эмитентов биржи и их рыночной капитализации. В данный момент адрес ссылки https://www.moex.com/s26. Так, у ПАО “Газпром” на конец 2017 года капитализация составляла 3 074 479 120 323 рубля. Округляя последнее значение до миллионов рублей можно вычислить коэффициент P/B:

P/B = 3 074 479 / 12 015 481 = 0.26

Это малая величина не только сама по себе, но и по сравнению с российским рынком, имеющим на момент статьи коэффициент P/B около 0.9. Цену к балансовой стоимости можно не считать самому, а воспользоваться скринерами, например https://ru.investing.com/equities/gazprom_rts-ratios, где также виден показатель отрасли в целом. Итак, компания кажется привлекательной для инвестиций, если не брать во внимание ряд факторов. Каких?

Во-первых, как уже отмечалось, указанная в отчетности стоимость активов может не соответствовать текущей величине. Во-вторых, активы бывают ликвидные и неликвидные, а оценить последние сложнее. Кроме того, низкое значение коэффициента может означать не только недооценку инвесторами, но и то, что у компании действительно есть заметные проблемы.

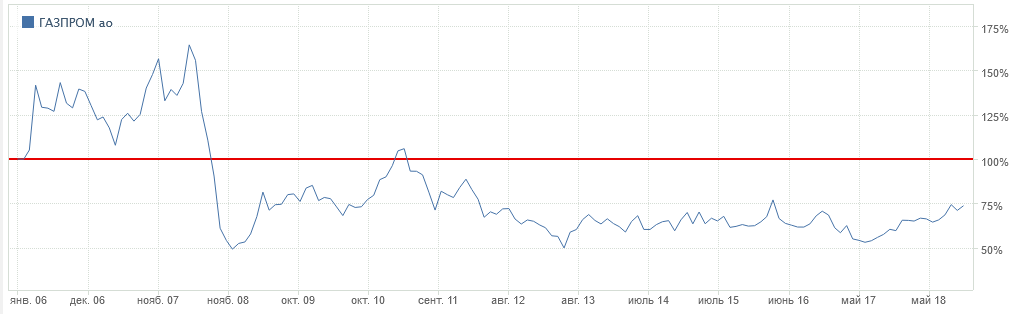

Наконец, даже если компания действительно недооценена, она может провести на низких уровнях цены несколько лет, поскольку коэффициент не способен рассчитать скорость “подтягивания” курса к определенному значению. Согласитесь, есть разница: 50% дохода в год или 50% за десять следующих лет. Тот же Газпром уже несколько лет проводит в боковом движении с периодическими колебаниями:

Зарубежные компании

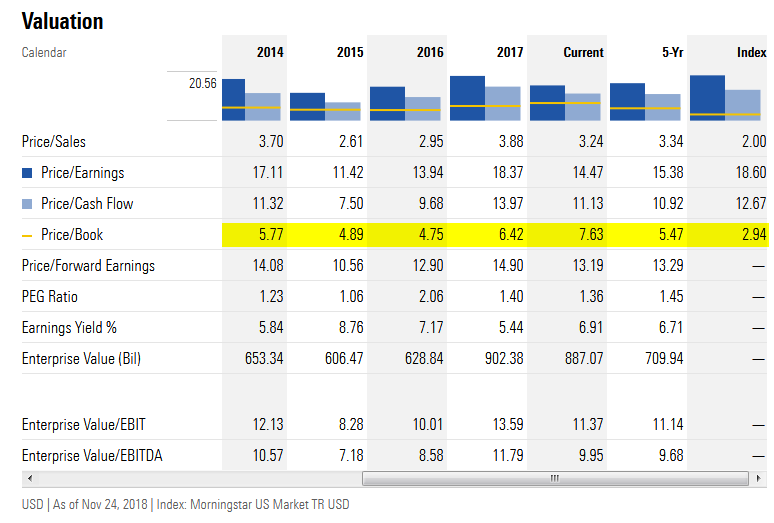

Аналогично можно оценивать и зарубежные компании, однако в их случаях есть надежные сайты, которые берут данные из отчетностей и рассчитывают финансовые показатели. Хорошую репутацию имеет morningstar.com, показывающий показатель в динамике последних 10 лет и сравнивающий его с биржевым индексом. Пример Apple:

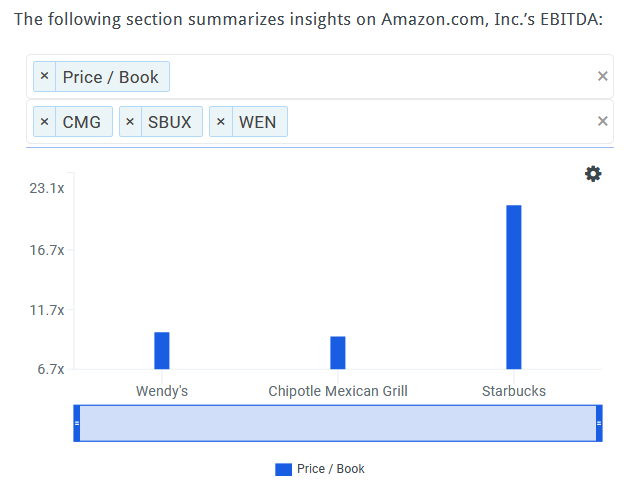

Кроме того, сравнивать различные компании в данный момент удобно на сайте finbox.io. Выберем для сравнения компании не из технологических отраслей, где коэффициент работает хуже – возьмем ресторанный бизнес.

Значения довольно высокие (заметно выше 2-3), что не позволяет заинтересоваться какой-то компанией по представленным данным.

Выводы

Как и любой финансовый показатель, отношение цены к балансовой стоимости компании имеет свои недостатки, перечисленные выше. Но несомненно, у показателя есть свои плюсы. В силу своей формулы коэффициент Price/Book показывает, как рынок оценивает чистые активы компании. Почему это более надежный вариант?

Если в таких коэффициентах, как EPS, P/E или EBITDA используется прибыль (которой можно манипулировать в отчетностях), то стоимость активов это более объективный показатель. А если компания проводит экспансию внутри страны или на внешние рынки, то у нее вырастает показатель объема продаж, который также достаточно объективен. Следовательно, коэффициент P/B неплохо работает в сочетании с P/S. Разумеется, если прибыль растет по факту, а не на бумаге, это тоже хороший знак при выборе акций.

Инвестиции Газпромбанк — это финансовые продукты и услуги, которые предоставляет Газпромбанк своим клиентам для вложения средств с целью получения дохода. Газпромбанк является одним из крупнейших банков России, и предлагает широкий спектр инвестиционных инструментов для частных и корпоративных клиентов. Вложения через Газпромбанк включают как традиционные депозиты, так и более сложные финансовые продукты, такие как акции, облигации, паевые инвестиционные фонды (ПИФы), а также индивидуальные инвестиционные счета (ИИС).

Почему стоит инвестировать через Газпромбанк?

- Надежность и стабильность: Газпромбанк является частью Газпром группы, одного из крупнейших энергетических холдингов в мире, что гарантирует его финансовую устойчивость.

- Прозрачные условия: Газпромбанк предоставляет полную информацию о возможных рисках и доходности своих продуктов, что помогает инвесторам принимать осознанные решения.

- Широкий выбор инвестиционных продуктов: От облигаций и акций до паевых фондов и ИИС — каждый клиент может выбрать подходящий продукт в зависимости от своих целей и рисков.

- Гибкость: Возможность выбрать инвестиции с различным уровнем риска, доходности и сроком вложений.

- Профессиональное сопровождение: Газпромбанк предлагает консультации и помощь специалистов для оптимального выбора инвестиционных инструментов.